いつか誰もが通る相続の手続き。しかし「そのうち」「いずれ」と相談や対策が後回しになっていませんか?相続と贈与は早めに対策をしないと手遅れになることが多々あります。また、アメリカに住む私たちは、日本・アメリカ両方のルールを知っておかなければなりません。今回は、日米の相続の専門家に相続の基礎知識と最新情報を伺いました。後で後悔しないよう、今から対策を始めましょう。(2022年9月)

※本記事は一般的な情報の提供を目的としたものです。個別の案件については専門家にご相談ください。

※本記事の情報は2022年9月時点のものです。

日本にある財産の相続手順

遺言書の有無と話し合い、遺産分割協議書の作成が鍵

まずは、日本の財産の相続の基本的な流れを確認しましょう。ごく一般的な流れは下記の通りです。また、遺言書があり、その内容に相続人(遺産を受け取る人)たちが納得していれば、その指示に従って遺産を分配し、名義の変更を行っていきます。

遺言書がなく、遺産をどう分割するか相続人同士の話し合いで解決できるのなら、その話し合いで決まった内容を基に遺産分割協議書を作成し、金融機関からの引き出しや不動産の登記変更を行います。

昨今、兄弟や親子が日米で離れて暮らしていても、電話や「Zoom」などで意思疎通を図ることは容易で、協議自体は可能です。しかし、遺産分割協議書の作成には、金融機関や法務局は届出印(いわゆる「実印」)と印鑑証明の提出も求めるため、日本国内で住民票登録をしていない場合には、領事館で「署名(及び拇印)証明」を作成してもらい、印鑑証明に代わるものとして書類に添付するなどで対応する必要があります。

話し合いで相続を解決できない場合は、争っている相続人が住んでいる場所を管轄する家庭裁判所に遺産分割調停を申し立てる必要があります。この場合、アメリカから対応することは非常に困難で、日本の弁護士に相談する必要があります。

【監修:イージス法律事務所 長 裕康弁護士】

日本にある財産相続の流れ

- 遺言書の有無の確認

- 相続人(遺産をもらう人)の調査・確定

- 財産の調査・相続遺産の確定

- 相続放棄手続き(放棄する場合のみ)

- 遺産分割協議書の作成

- 各遺産の名義変更

- 相続税の申告と納付

※ 一般的な流れなので、この通りでない場合もあります。

自分に引き継ぐ権利や財産があっても、それが欲しくない場合、あるいは負債があるので引継ぎたくない場合、相続の放棄ができます。相続放棄の手続きは、被相続人の最後の住所地を管轄する家庭裁判所で行わなければなりません。なお、相続放棄の申し出は、被相続人が亡くなったことおよびこれにより自分が法律上の相続人になった事実を知った時から3カ月以内に行う必要があります。

ただし、自分には相続財産が全くないと信じ、かつ、そのように信じ続けていたことに相当な理由がある場合などは、相続財産の存在(借金)を認識してから3カ月以内に手続きを行えば、相続放棄が認められることもあります。この例外は広く認められるので、被相続人が亡くなってから3カ月以上(数年以上)経っていても、まずは日本の弁護士に相談してみましょう。

相続放棄にかかる費用(裁判所に納める費用であり弁護士費用は別)は収入印紙800円分と、連絡用の郵便切手。郵便切手の金額や組み合わせは裁判所によって異なるので、相続放棄の申し出をする裁判所に問い合わせる必要があります。

日本の遺言書

作成後の管理も大切まずは税理士に相談を

相続をスムーズに行うために必要な遺言書。日本で効力を持つ遺言書は大きく分けて三つあり、中でも主要なのは自筆証書遺言と公正証書遺言です。それぞれの違いは左の表の通り。遺言書があれば、相続の手続きはその通りに進められますが、TOMA税理士法人の大谷亜紀税理士は、自筆証書遺言には偽造の懸念があることから公正証書遺言を勧めています。

一方、作成のハードルが低いのは自筆証書遺言です。自筆証書遺言は、以前は全文を自筆で書く必要がありましたが、2019年の民法改正後、自筆は一部分だけでよくなり、財産目録にあたる部分は、PCでの記述や登記簿謄本コピー等の添付でよくなりました。全文手書きだった以前に比べ大分作成しやすくなっています。また、20年より自筆証書遺言を法務局で預かる制度が始まり、紛失の恐れもなくなりました。

ただし、重要なのは、公証役場や法務局で遺言書を管理してもらったとしても、そのことを相続人にしっかり伝えておくことです。死亡届の手続きを行う市区町村役所と公証役場や法務局とはつながっていないため、公証役場や法務局から「こちらで預かっています」と教えてくれることはありません。

なお、贈与も贈与契約書の作成は必要です。民法上、契約が発生し、第三者や税務署に「贈与の誓約をした」と示さなければならないからです。贈与契約書は、インターネットで検索するとひな型が出てくるので、それらを見本にして作成しましょう。

遺言書の作成は行政書士が行います。しかし、いきなり行政書士に依頼するより、まずは税理士に相続税対策を相談して、相続の内容を決めた上で、行政書士に遺言書を書いてもらう方がスムーズでしょう。いずれにしても、まだ健在である親に、唐突に遺言書を促すのは難しいもの。「まずは専門家に相続の話を聞いてみない?」と親を促し、税理士のような第三者に介在させると、意外と冷静に遺言書の重要性についての話に耳を傾けてもらえることが多いようです。

【監修:TOMA税理士法人 大谷亜紀税理士】

遺言書の種類

| 自筆証書遺言 | 公正証書遺言 | |

|---|---|---|

| 書き方 | 自筆で書き、日付と署名、押印をし、封筒に入れて保管する。財産目録部分はワープロ・書類添付可 | 公証役場で作成してもらい、実印を押す。 |

| 証人 | 不要 | 2人 |

| 保管 | 本人、相続人、遺言執行者もしくは法務局 | 公証役場(写しは本人など) |

| 紛失・変造の危険 | あり | なし |

| 検認 | 必要(法務局保管の場合は不要) | 不要 |

| 費用 | 本人保管: かからない(検認時手数料あり)法務局保管:保管申請手数料(1件3900円) | 公証役場手数料あり(財産の額による) |

※ 資料提供: TOMA税理士法人

日本にある相続財産の調査

財産が見つけ出せない!? 残す側は目録の作成を

日本の親が亡くなり、遺言書や財産の目録が無ければ、何をどれだけ所有していたのかを探さなければなりません。それぞれの財産の探し方は次の通りです。

土地・建物などの不動産

固定資産税の納付書からどこにどれだけの不動産があるのかが分かります。ただし、過去の例で、税金が免除されるほど評価の低い土地を所有していたため固定資産税の通知が届かず、偶然、相続手続き中に買い手から連絡が入り、土地の存在が明らかになったケースもあります。

預金

預金通帳などから預金がありそうな銀行の支店に残高証明を申請します。確証がなくても、ありそうな銀行の支店に残高証明を申請することで、預金がなければ「ない」と返答してもらえ、あれば残高を教えてくれます。残高証明にはその支店にある預金全てが記戟されています。戸籍謄本から申請人が相続人であることが証明できれば、ほとんどの銀行が応じてくれます。

生命保険

証書を探します。または通帳から保険会社からの引き落とし記録などでどこの保険会社かが分かります。

上場株式

証券会社の通知から分かります。確定申告をしていれば、その中に株式の記戟があります。ところが単元未満株式は証券会社にはなく、信託銀行に保管されています。配当金の領収書に記載してある株式数と証券会社に預けてある株式数との差異が単元未満株式数になります。見落としがちなポイントといえます。

その他、金塊を銀行の貸金庫に置いてあるなど、さまざまなケースがあります。前述の土地のケースと同様に、偶然、存在が分かるような出来事が起こらない限り、故人と共に存在が永遠に葬られてしまう可能性もあります。また、故人の配偶者が財産を管理し、相続の時点で配偶者が認知症になっていて財産が分からないケースも。財産を残す側はしっかりとした目録を作成しておくことが重要です。相続後に新たに財産があったことが判明し、税務署から指摘された場合は、相続税の延滞料や過少申告加算税が発生します。

【監修:木元税務会計事務所 木元英明税理士】

日本国内・日本とアメリカをまたぐ相続税

被相続人納税義務者の判定が理解のポイント

日本の財産は日本で課税

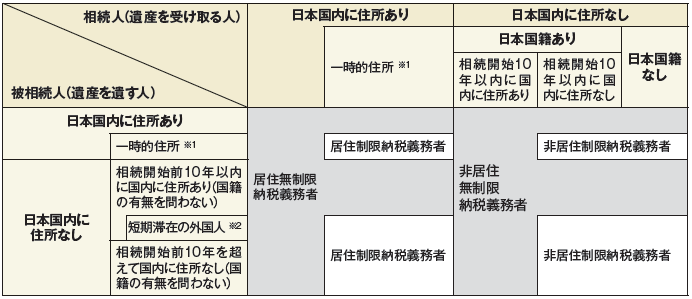

被相続人(遺産を遺す人)・相続人(受け取る人)がどこに住んでいたとしても、日本の財産には日本の相続税がかかります。どのようなケースでも日本の相続をする時に参考になるのが左上の「納税義務者の判定」です。相続人・被相続人の組み合わせで4種類に分けられます。例えば、日本に住む親が亡くなった場合、日本に住む子どもが相続すれば「居住無制限納税義務者」、アメリカに住む子どもが相続すれば「非居住無制限納税義務者」として、納税します。また、アメリカに10年以上住む日本人が亡くなった場合、日本に住む子どもが相続すれば「居住無制限納税義務者」、アメリカに住む子どもが相続すれば国籍にかかわらず「非居住無制限納税義務者」です。

「無制限納税義務者」は日本国内外の財産に課税、「制限納税義務者」は日本国内の財産のみに課税されるのが大きな違いです。なお、「納税義務者の判定」がどの区分でも、税率は変わりません。

【監修:木元税務会計事務所】

納税義務者の判定

法務省『税大講本』第二章にライトハウスが加筆

※1 入国管理および難民認定法別表第一の在留資格者で、15年以内に日本国内に住所を有した期間の合計が10年以下の者。

※2 日本国籍のない者で、過去15年以内に日本に住所を有していた期間の合計が10年以下の者。

相続が発生した場合の基礎控除(非課税枠)

3,000万円 + 600万円 × 法定相続人の数

例: 父が死亡し、母と2人の子ども(計3人)で相続

→ 3,000万円 + 600万円 × 3人 = 4,800万円

これを超えた分の遺産に相続税がかかります。

※相続税がかからなくても、相続の申告は必要です。

※相続税は1,000万円以下までなら10%、3,000万円以下までなら15%のように累進課税制で、最大55%の税率です。

※法定相続人以外への遺贈は相続税が20%増です。

日本に居住してもアメリカの財産課税免除の特例

「納税義務者の判定」の※1や※2該当者は一時居住または短期居住外国人として「制限納税義務者」になります。※1に該当するにはアメリカ国籍を取得し、入出国管理別表第1資格(https://www.moj.go.jp/isa/content/930002477.pdf)を満たして日本に帰国・滞在する必要があります。例えばアメリカ国籍を取得し、日本に投資家や芸術家、教育家として入国する場合です。また、アメリカ国籍を取得し、日本在留期間を15年のうち10年までに抑えると※2になります。日本に戸籍を持っていた人は国籍離脱をしても日本在留資格の取得は比較的容易です。日本の在留ビザ申請を専門とする行政書士に相談してみましょう。

なお、二重国籍者は日本の税法上、日本国籍者として扱われます。この表にある「日本国籍なし」に該当するには国籍離脱の手続きが必要です。

また、アメリカに居ながら日本の財産を相続した場合、アメリカで課税はされませんが「Form 3520」とFBARの報告は必要になります。

【監修:佐野・JOHN・司国際会計事務所 佐野ジョン司税理士】

相続税・贈与税の特例

日本の相続税や贈与税にはいくつか特例があります。

- 相続時精算課税

推定相続人(子どもなど)に贈与すると2500万円までは無税です(それ以上は20%の贈与税)。受贈者(受け取る人)が日米どこに住んでいても対象。日米両方の財産が対象です。ただし、この贈与額は相続時に相続財産に加【取材協力・監修】算されて相続税が課税されます。 - 出国税(国外転出時課税)

1億円以上の有価証券などを有する日本国内居住者から非居住者への相続・贈与は、被相続人と贈与者(受け渡す側)がキャピタルゲインに課税されます。仮に1億円分を複数人で分けたとしても課税の対象です。 - 学費・生活費

学費(留学費用含む)の贈与は非課税。扶養親族間の生活費(家賃、食費など)の贈与も非課税で、日本からアメリカへの送金も対象です。

【監修:木元税務会計事務所 木元英明税理士】

制度上、日本非居住者は日本の銀行口座を持てませんが、実際には口座を置いたまま渡米し、マイナンバーを紐付けていない人は多いでしょう。現在、日本ではマイナンバーと紐付いた銀行口座からしか海外送金ができません。つまり、マイナンバーのない自分の日本の口座に相続したお金を入金しても、アメリカに送金できないので、相続を受け取る際の口座には注意が必要です。

相続の実例

相続、こんなケースは?

長弁護士にケース別の相続の考え方について日本の法律を基に解説いただきました。

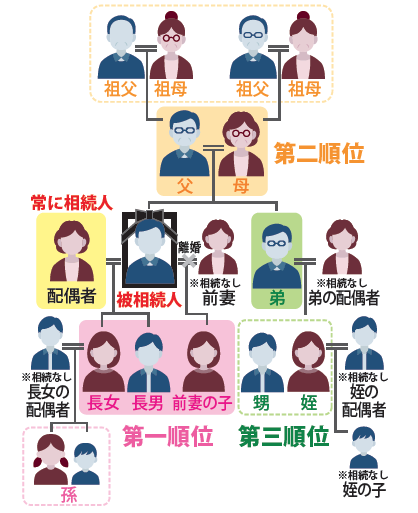

| 【Case 1】生涯独身で子どものいない高齢のおじが亡くなったら遺産はどうなりますか?おじの親兄弟はすでに全員亡くなっており、私には兄弟と従姉妹がいます。 |

以下、おじが遺言書を作成していない前提での説明になります。おじに配偶者と(第一順位の相続人である)子がいない場合、第二順位の相続人は両親ですが、すでに他界。第三順位の相続人は兄弟ですが、兄弟も他界。次順位の相続人は、兄弟の子ども、つまり、相談者とその兄弟および相談者の数人の従姉妹(おじの甥や姪)が相続人となります。相続分は、この相続人全員の頭割りで決めます。 おじが保有する口座の金融機関が判明している場合、当該金融機関に、相続人の立場でおじが死亡したことを報告し、口座残高の調査をするなどで財産を調べます。借金などマイナスの財産しかないと判明した際には、判明した時点から3カ月以内に相続放棄をしなければ、当該のマイナスの財産を相続人が負担しなければなりません。 |

| 【Case 2】幼少期に両親が離婚。父に親権はありませんでした。父の遺産はどうなりますか? |

現在の日本の民法では、離婚の際に未成年の子がいた場合、父母のどちらかが親権を持ちます。親権は未成年の子の世話をしたり財産を管理したりする権利です。親権は、未成年の子の進路を決めたり、財産管理をするためのもので、親権のない親との法的な親子関係を消滅させるものではないため、親権の有無にかかわらず、父親が亡くなったら、子は遺産を相続できます。 |

| 【Case 3】母は私を連れて再婚しました。継父の死後、遺産はどうなりますか? |

母の再婚の際、いわゆる「連れ子」が母の再婚相手である継父と養子縁組をしていれば、相続において実子と同じ権利があります。養子縁組をしていなければ、継父とは法律上の親族関係はないため相続はできません。再婚時の養子縁組は義務ではありません。余談ですが、仮に母と継父が離婚する場合、連れ子も離縁しなければならない法的義務はないので、法的な親子関係(養子関係)は継続でき、相続の際に問題となるケースもあります。 |

法廷相続人関係図

「法定相続人」とは日本の民法で相続ができる(受けられる)人。配偶者、第一、二、三の順で相続権を持ちます。なお、法定相続人以外でも、被相続人の介護を行なっていた場合などは、相続時に「特別寄与料」を請求できることがあります。

相続でよくあるトラブル

相続がスムーズにいかないケースを聞きました。このような場合は、弁護士や税理士に相談をしましょう。

1. 同居人 vs 非同居人

被相続人と同居していた相続人と、同居していなかった相続人の遺産争い。例えば、非同居の相続人が遺言書の効力を争ったり、同居していた相続人が特別受益があると主張をしたりすることがあります。また、同居していた相続人が被相続人のお金を使い込んでしまう場合も。

2. 特定の相続人が介護

特定の相続人だけが被相続人の介護を行い、その相続人が「面倒を看ていたから遺産を多くもらいたい」と言い、もめるケース。他の相続人から「面倒を看ていた相続人は被相続人からお小遣いをもらっていた」などの話が出てきて、さらにもめることもあります。

3. 特定の相続人だけが援助を受ける

特定の相続人(または特定の相続人の子ども)だけが被相続人から援助(学費や生活費などの金銭的援助)を受けていたケース。相続人の間でその分を考慮して遺産を分けるのが妥当ともめることがあります。

4. 特定の相続人が全て相続する内容の遺言

「特定の相続人に全ての財産を相続させる」という遺言がある場合、「被相続人をだまして遺言を書かせたに違いない」と言い出す別の相続人が現れ、もめることがあります。

5. アメリカに住む相続人

日本に住んでいる相続人たちが「アメリカに住む相続人は何も知らないだろう」と勝手に相続内容を決めてしまい、在米の相続人がないがしろにされることがあります。

6. いらない財産の押し付け

管理が大変な山、あまり使い道のない借地権付きの土地など、扱いが厄介な遺産を遺言でアメリカに住む相続人に押し付けるケース。

アメリカの遺産税(相続税)

被相続人のステータスが鍵、節税には贈与の検討を

被相続人が払う遺産税

まず、日本とアメリカの相続で一番大きな違いは、アメリカでは被相続人(亡くなった人)が税金(遺産税・Estate Tax)を払う点です。そしてこの被相続人の税法上のステータスが、鍵となります。

遺産税の税率は18~40%で、基礎控除は1人1206万ドル(22年)です。また、遺産税はアメリカ連邦(IRS・内国歳入庁)に払いますが、ワシントン州やオレゴン州のように州に払う場合もあります。カリフォルニア州にはありません。一般的に、州の控除額は連邦より低く、計算方法も異なります。今回は連邦の遺産税について解説します。

アメリカ市民や、永住権かビザを持つアメリカ居住者は、アメリカ国内外全ての財産が遺産税の対象です。非居住外国人は原則としてアメリカ国内の財産のみ課税対象となります。非居住外国人とは相続時にアメリカに住んでいない人で、所得税法上の居住者(永住権保持者や就労ビザで一定の滞米日数を満たしている人)でも、相続時にアメリカに居住していなければ、相続税法上は非居住者になります。

- アメリカ市民・居住者の被相続人

1206万ドルの基礎控除が適用。なお、相続人(受け取る人)が市民権を持つ配偶者の場合、控除額は無制限(遺産税なし)です。 - 非居住外国人の被相続人

基礎控除は6万ドルです。 - ビザ無しの被相続人

ビザの無い非居住者で日本国籍があれば、日米租税条約により、全世界の遺産相続額のIRSへの開示を条件に、「①の控除額×アメリカ国内にある遺産総額÷全世界の遺産総額」での控除が認められています。

在米日本人の相続人の手続き

次に、在米日本人が遺産を相続した後の手続きについてです。

日本の財産を受け取った場合

海外(日本から)の贈与もしくは相続が1年に10万ドル以上あった場合は、アメリカで開示申告が必要です。対象は金融資産だけでなく、不動産や株券、金(ゴールド)なども含まれます。申告漏れが発覚すると高額の罰金が科せられます。また、相続後の遺産は、個人の保有資産になるので、FBARや、その資産から得られる所得をアメリカで申告する必要があります。もちろん日本国内での相続の申告・納税も必要です。

アメリカの財産を受け取った場合

先に述べたとおり、アメリカでは遺産を残した人が遺産税を支払うので、相続の取引自体には課税されません。しかし、相続を行なった申告は必要です。

いずれにしても、相続人、被相続人のどちらかがアメリカに居住したことがある場合、申告義務が発生している可能性があるので、会計士などに相談してみましょう。

賢い節税とは

遺産が1206万ドル以上になりそうなら、生前から計画的に贈与を行うことは節税方法の一つです。

贈与税(Gift Tax)は、受贈者(贈与を受け取る人)1人あたり1年で1万6000ドルまで非課税です。つまり、夫婦では3万2000ドルまで非課税で贈与できます(22年)。例えば、贈与者とその配偶者に3人の子どもがいる場合、各子どもに年間3万2000ドル、合計9万6000ドルまでの贈与は贈与税の申告も支払いの必要もありません。また、親や祖父母から子どもや孫に対する常識の範囲内での扶養は、課税対象になりません。例えば、生活費、教育費、医療費、養育費などが挙げられます。

なお、将来、アメリカから日本に帰る予定がある人は、帰国前に、アメリカに残る子どもへの贈与を終わらせてしまうのが得策と考えられます。日本にアメリカの財産を持って帰ってしまうと、基礎控除の低い日本の税金がかかってしまうからです。

アメリカのエステートプラン

※以下の解説はワシントン州の場合を解説しています。一般的な情報提供を目的とし、法律上のアドバイスではありません。

プロベートを回避するさまざまな方法

プロベートとは

プロベート(Probate) とは、Probate Courtを通じて、亡くなった人の資産を分配する法的手続きのことです。故人が遺産を残し、それを誰かに譲渡する際に裁判所で行われます。例えば、亡くなった人の家の名義が故人だけになっている場合、その不動産の所有権を移すためにプロベートが必要になります。

目安として、プロベートは約1年かかります。裁判所に申し立てをすると、裁判所は代理人を任命します。代理人はプロベートについて関係者に通知するなど、多くの任務があります。もし、遺産の分配に納得できない相続人がいれば、遺産の争奪戦が長引き、その分、費用もかかる可能性があります。仮に遺産の争奪戦が起きてしまったら、プロベートの完了までにかかる時間は誰にも予想できません。

プロベートを避ける方法

適切なエステートプラン(遺産・財産設計)を立てれば、プロベートをすることなく財産の移転が可能です。また、エステートプランを立てることで、故人が希望する人に財産を譲渡することができます。

なお、故人の全財産をプロベートの対象とする必要はありません。亡くなった人の家に別のジョイントオーナーがいた場合、その家にプロベートは必要はありません。また、当座預金口座に受益者(Beneficiary)が指定されている場合もプロベートの必要はありません。口座の持ち主が亡くなった後、銀行は受益者やジョイントオーナーに口座のお金を転送します。その他、生命保険、共同名義口座、共同名義の自動車なども、あらかじめ死後の名義人、口座、受取人を事前に指定しておけば、プロベートは回避可能です。これらは銀行やローン会社などに直接問い合わせれば設定できます。

遺言書とリビングトラストの違い

遺言書(Will)は、自分が死んだ時に、誰が自分のどの財産を受け取るべきかを書く書類です。遺言書を有効なものにするには、いくつかの法的な要件(例:二人の証人が必要)があります。遺言は、死後、その人の財産をどうするかを裁判所に伝えるだけのものなので、多くの人に適してると言えます。もし、遺言が無い場合、遺産はワシントン州の法令「RCW11.04.015」により分配されますが、この法令による分配方法は故人が望んでいたものと異なるケースが多いようです。

一方、リビングトラスト(Living Trust)は遺言書より複雑です。

例えばジョンさんが受託者(Trustee)を指定し、財産を信託(ここでは仮に信託の名前をJohn DoeLiving Trustとします)に移すとします。ジョンさんは自宅所有権をJohn Doe Living Trustに移す証書を作成し、自宅を信託に譲渡できます。法的には、信託がその財産を所有するので、ジョンさんはもはや所有者ではありません。受託者は、信託文書に記載された規則に従って信託財産を管理します。ジョンさんが亡くなると、受託者は、信託証書に従って指定された受益者たちに信託財産を分配します。このように、信託によって遺産をプロベートから回避できるのです。

リビングトラストは非常に複雑なので、信託を作成する際には、まず、弁護士に助言を求めることをお勧めします。また、全ての人にトラストが必要なわけではなく、ワシントン州では大多数の人はトラストを行なっていないのが実情です。

【Clement Law Center ジョン比嘉弁護士 】

WillやLiving Trustと似た言葉に、リビング・ウィル(Living Will: 医療指示書)がありますが、これは相続や遺産とは全く関係ありません。リビング・ウィルは、基本的に自分が完全に無能力になったときにどのように治療してほしいかを医療提供者や親近者に伝えるもの。例えば、昏睡状態に陥ったとき、生命維持装置につながれていたいかなどをはじめ、詳細な指示を出せます。

誰に依頼する?相続の相談と手続き

日米の相続にまつわる相談について、誰に何を頼めばいいのかを職種別に解説します。

- 税理士(日本)

相続税対策のアドバイスをし、相続・贈与のプランニングを考えます。また、相続税を計算し申告します。 - 司法書士(日本)

不動産の名義を変更するため、法務局で登記の手続きを相続人の代理人として行います。裁判所や法務局へ提出する書類作成の専門家です。 - 行政書士(日本)

委任状を基に、銀行口座の解約、保険金の請求、その他、不動産以外の名義変更や解約の手続きを行います。委任状があればこれらの手続きは他の人でもできますが、行政書士に頼むことが一般的。また、遺言書の作成も行います。なお、市民権を取得し日本の国籍離脱をした後の、日本在留資格の取得も行政書士が行います。 - 弁護士(日本)

依頼者に法的なアドバイスをします。遺産分割協議で依頼人の交渉窓口になり、遺産分割協議書の作成もします。また、相続に関する調停や訴訟では相続人の代理人として調停委員や裁判官と直接話をしたり、相手方や裁判所に提出する書類を作成したりします。遺言書があり、相続者全員が相続の内容に納得している場合、弁護士が登場することはありません。 - 会計士(アメリカ)

相続税対策のアドバイスをし、相続・贈与のプランニングを考えます。相続税を計算し申告します。 - 弁護士(アメリカ)

依頼者に法的なアドバイスをします。リビングトラストや遺言書の作成や、また、相続が発生したときは(プロベートを含む)遺産分割手続きを行います。相続に関する訴訟では、相続人の代理人として出廷したり、相手方や裁判所に提出する書類を作成したりします。

※アメリカの相続における銀行の口座の解約、株の解約や名義変更は、リビングトラストがあれば受託者(Trustee)が行います。受託者は相続の受取人がなることが多いですが、会計士や弁護士に依頼することも可能です。

※アメリカの不動産の名義変更はエスクロー会社が名義変更の証書作成を弁護士に依頼し、登記まで行うのが一般的です。

※日本の公認会計士は、基本的に法人の監査が仕事のメインで相続は扱いません。

【取材協力・監修】

上記各トピックの終わりに、取材協力・監修をした専門家の名前を記しています。ご協力いただいた相続の専門家については、以下をご覧ください。

| TOMA税理士法人 TEL : +81-3-6266-2540 |

| 木元税務会計事務所 TEL : +81-3-5284-1088 |

| イージス法律事務所 TEL : +81-3-3289-1055 |

| 佐野・JOHN・司国際会計事務所 TEL : 213-260-3837 |

| 石上、石上&越智公認会計士事務所 TEL : 206-925-3894 |

| Clement Law Center TEL : 253-954-3351 |

◎ この他の特集記事はこちら »

◎ シアトルの最新生活&観光情報こちら »